A股市场历来具有“五穷六绝七翻身”的俗语,这既是统计规律使然,又是A股市场核心驱动切换的催化。经历“五穷六绝”之后,今年A股市场能否“七翻身”?核心逻辑指向哪些关键变量?

01

A股历史上的“五穷六绝七翻身”

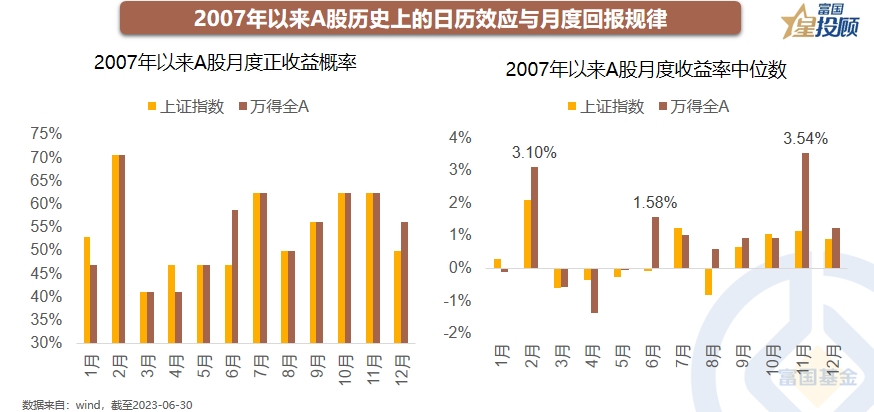

统计2007年股权分置改革以来A股市场的月度回报走势,有以下几个典型的规律:历史上2月是最好的投资月份;无论上证指数还是万得全A月度正收益的概率高达70%;且月度收益率的中位数也在各个月份最好,万得全A达到3.10%,上证指数也达到了2.1%。(2)7月份是一个显著的转折月份,上证指数的正收益概率和收益率中位数显著改善,同时也是每年12个月中正收益概率排名第二的月份。

02

A股能否“七翻身”的核心逻辑

今年7月,A股市场能否如历史那样上演“否极泰来”的走势,需要综合增长、情绪、资金、外汇和产业趋势等诸多因素。但目前看来,国内PMI、工业企业利润等核心数据企稳,短期人民币急速走贬之后企稳,A股隐含的风险溢价较高,以及便宜的资金价格水平和不断向上的新一轮科技创新周期,使得未来A股的胜率不断提升。

03

基本面关注边际改善的力量

6月PMI回升至49,结束了连续3个月的回落走势。从分项来看,PMI生产指数明显上升0.7达到50.3,超过临界值,反映出疫情对生产的扰动过去之后,企业生产已经有了明显恢复;需求层面,新订单指数小幅上升0.3到48.6,同样有所改善。而工业企业利润累计同比增速,在今年2月达到-22.9%的低点,随后逐月回升,5月升至-18.8%;未来随着需求回暖,企业盈利有望逐步踏入上行通道,并支撑A股价值中枢不断修复。

04

市场对汇率贬值的担忧逐渐脱敏

对比美元指数与人民币汇率中间价,可以发现本轮汇率走贬更多在于对短期经济走弱的担忧,以及对6月份央行降息的一次性反应。一方面,从经济基本面来看,三季度内生增长动力逐渐增强,而美国对非美经济体相对较弱,从而使得人民币进一步贬值的空间较小;另一方面,中美利差基本接近历史最低水平,对应人民币兑美元汇率逐渐接近上轮极值;而随着美联储加息“尾部冲击”充分反应,以及国内10年国债利率基本走到历史低点,中美利差有望逐渐收敛,从而带动人民币汇率波动“回摆”。

05

珍惜“调出来”的机会

如果用“沪深300股息率-10年期国债收益率”来衡量股债性价比的话,当前市场堪比2022年10月份的吸引力;如果用万得全A的PE倒数与10年期国债收益率差值衡量A股市场的股权溢价率,则同样处于历史较高水平。尽管潜在股权回报率回到了接近去年10月底的水平,但A股市场再也不受疫情约束的影响,潜在回报率具有逐步提升的可能。

06

低利率环境,高股息资产难能可贵

低利率环境不但为A股估值扩张创造了条件,而且还使得高股息资产变得难能可贵。一方面,自2018年以来全部A股分红比例持续上升,红利指数股息率相对10年期国债收益率的利差显著扩大到3.8%的历史高位;另一方面,红利资产今年普遍受“中特估”的加持,在未来行情的扩散中有望得到更充分的演绎。

07

TMT踏浪新一轮产业周期

全球新一轮科技创新周期下,以AI、智能驾驶为代表的数字经济有望成为需求端的新动能;算力基建浪潮对算力需求增加;应用层面将赋能千行百业,带来生产力的跨越式增长;交易层面,经历前期震荡,TMT板块拥挤程度显著改善。未来A股市场TMT依然有望是核心主线;AI领域更值得关注的,或许在于上游算力和下游应用上。

08

医药与消费,不急慢慢买

与前期行情不同的是,未来A股基本面驱动的逻辑将越来越重要,医药和消费同样存在超跌反弹和预期反转的可能性。消费短期关注超跌反弹,中期买未来就业数据好转、人均可支配收入提升的预期;医药买机构低配置、估值低水平、政策边际改善、基本面稳定的逻辑。