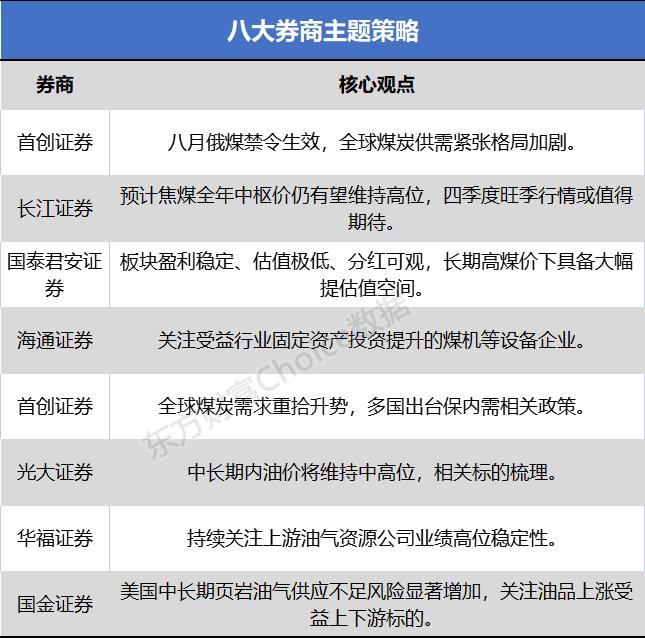

每日主题策略讨论,东方财富网汇总八大券商观点,揭示行业现状,观察市场走势,提前给你把脉a股。

8月,俄罗斯煤炭禁令生效,全球煤炭供需紧张加剧受俄乌冲突影响,2022年1—7月俄罗斯海运煤炭出口量大幅下降Kpler船舶跟踪数据显示,俄罗斯海运煤炭出口量环比下降6.19%,同比下降3.14%,其中对欧洲,韩国等地出口量下降明显,对中国出口量同比增长14.65%,占比32%印尼出口商已开始向欧洲运送煤炭,德国,西班牙和意大利等欧洲买家也有意购买印尼煤炭印尼煤炭出口不断增加,6月份同比增长12.84%,澳大利亚征收煤炭出口关税限制煤炭出口,加剧了国际煤炭市场的短缺8月,多国对俄罗斯煤炭实施制裁,俄罗斯煤炭出口限制生效,全球煤炭有效供给减少欧洲指望印度尼西亚和澳大利亚进行全球煤炭采购,而印度的煤炭需求仍然很高未来煤炭供应不足,需求高,全球煤炭供需紧张将再次加剧投资方面,动力煤:兖矿能源,陕西煤业,焦煤:平煤,山西焦煤

长江证券:预计四季度旺季,炼焦煤全年中枢价格仍有望维持高位,或值得期待。

动力煤:考虑到夏季旺季已进入下半年,但终端库存高位仍不明显,保供限价政策压力犹在,市场煤价短期可能弱势波动,需关注工业需求能否实现明显回暖,终端库存去化。

双焦:短期来看,由于目前钢厂产量稳定,吨钢利润为正,双焦价格下行压力有所缓解,但考虑到8月仍是钢铁生产淡季,双焦反转行情可能还没有到来,短期内双焦价格可能仍处于磨底阶段展望未来,考虑到当前焦煤社会库存仍处于历史低位,澳大利亚煤炭进口限制下的供应缺口仍难以弥补预计全年焦煤中枢价格仍将维持高位,四季度旺季可能值得期待

投资方面,动力煤方面,三季度煤炭市场整体可能趋于波动,未来国内工业需求将是重点,冬季能源紧张有望提振信心第四季度的市场前景值得期待推荐长协中心持续推进,高分红的陕西煤业,中国神华,兖矿能源焦煤方面,考虑到主要焦煤上市公司长协比例较高,在强大的盈利安全缓冲下,估值优势依然明显,持续推荐山西焦煤,平煤,淮北矿业,盘江股份等焦煤标的

国泰君安证券:板块盈利稳定,估值极低,分红可观长期高煤价下有大幅估值的空间

1—7月煤炭进口累计降幅有所扩大,预计8月份煤炭进口将进一步下降,欧洲限煤即将生效,海外煤价可能再度上涨,煤炭需求持续高位,焦煤底部将有所回升就投资建议而言,全球供给和内需的核心逻辑继续演绎,行业基本面强劲,难以改变板块盈利稳定,估值极低,分红可观长期高煤价下有大幅估值的空间推荐:1)稳健的龙头:中国神华,陕西煤业,2)双双增长:华阳股份,靖远煤电,3)优质弹性:兖矿能源,中煤能源,潞安华能,蓝花科技,山煤国际,昊华能源,4)稳定增长:平煤股份,山西焦煤,淮北矿业,上海能源,盘江股份,首钢资源,中国徐阳

海通证券:关注受益行业固定资产投资改善的煤机等装备企业。

我们认为煤炭供应和价格稳定仍是下半年的工作重点,核心在于对动力煤中长期合同履约的严格监管,从而推动合同履约率的进一步提高此外,对煤炭价格的监管也明显加强,或进一步保证动力煤价格保持在限价范围内

煤价旺季下跌+政策调控扰动,短期板块波动加剧,但中期业绩中枢上移驱动的估值提升逻辑不变推荐改造钠电池储能龙头华阳股份,黑色产业链边际改善带动的焦煤板块机会,推荐山西焦煤,淮北矿业,平煤,郑煤机,天地科技,煤机装备等企业关注固定资产投资的改善,受益行业,以及陕西煤业,兖矿能源,中国神华等,有稳定的高股息

首创证券:全球煤炭需求重拾升势,多国出台政策保内需。

为了满足国内对炼焦煤的需求,印度政府启动了炼焦煤任务,目标是到2030财年生产1.4亿吨炼焦煤印度媒体报道称,印度钢铁管理公司订购了8万吨俄罗斯炼焦煤,预计将在未来几周内抵达印度东部的一个港口为了防止公众和家庭需要的煤炭涨价,哈萨克斯坦制定了相关计划预计今年煤炭消费量约为960万吨,其中260万吨用于公共事业,700万吨出售给公众此外,澳大利亚提高煤炭关税限制出口,中国实行零关税鼓励煤炭进口,欧盟煤炭进口缺口亟待填补,全球煤炭供需格局加剧建议:关注陕西煤业,兖矿能源,平煤股份,山西焦煤

光大证券:中长期来看,油价将维持中高相关目标的梳理。

地缘政治局势持续紧张,中长期上游资本支出不足导致原油供应增长乏力我们预计油价中长期维持在中高位,建议关注以下标的:一是上游板块,中石油,中海油,中石化,新奥,中石油,二是油服板块,中海油服,中海油工程,中海油发展,石化油服,博迈科,三是民营炼化板块,恒力石化,荣盛石化,东方洪升,恒益石化,桐昆,四,轻烃裂解板块,卫星化学,东华能源,第五,煤制烯烃,宝丰能源,第六和第三大化工白马,万华化工,鲁花恒盛和扬农化工

华富:继续关注上游油气资源公司的高业绩稳定性。

二季度油气价格持续高位,公募仓位配置上下游分化一方面,受益于油气价格大幅上涨,上游资源企业利润同比大幅增长,另一方面,原油价格持续上涨导致中下游企业原材料成本大幅上升,部分企业面临较大的业绩压力公募持仓配置方面,中石油,中石化等上游资源企业均有不同程度的增持,而新凤鸣,桐昆股份等中下游企业则大规模减持

投资建议:持续关注上游油气资源公司高业绩稳定性:油气价格维持高位,上游公司业绩确定性高建议积极关注中海油,(2)油服工程企业对油价敏感度较低:油气景气度高,油服企业业绩有望大幅稳定增长,订单增长稳定,业绩确定建议积极关注中海油服等(3)积极关注下游炼化企业:价格传导有望逐步实现,下游景气度有望阶段性改善,(4)积极关注大型炼化企业新材料领域的纵向拓展,部分企业积极搭建新材料平台新材料领域未来有望带来业绩提升,产业协同性增强建议关注东方洪升,昊华科技等

郭进证券:美国短期页岩油气供应风险显著增加关注油品向上和向下春化

目前,主要页岩油气产区新钻井单井产量呈大幅下降趋势结合美国页岩油气的资本支出结构及其变化趋势,以加速短期存量产能释放为重点的资本支出结构进一步加速资源品位下降趋势,美国页岩油气短期供应风险显著增加

与目标相关,建议关注油品上涨的上行和下行光标受益于原油价格上涨的上游资产标的:中海油,中石油,(2)受益于各类油品价格上涨的中下游炼油标的:恒力石化,荣盛石化,恒益石化